こんにちは、オンリーワン賢者・運営者のやはりオコメです♪

このページは現金とカードの使い方「2ページ目」です。

- 現金とカードの違い

- 現金で買うべきタイプ・カードで買うべきタイプの解説

【2ページ目のテーマ】

- クレジットカードの使い方

※ページ数をクリックするとそのページを見れます。

2ページ目では『一般的収入の人のクレジットカードの使い方』について年会費無料カードのみを使って解説します。

クレジットカードを有効に使ってあなたの資産を増やしましょう!

一般的収入の人はカードをどう使うか

「一般的収入の人はカードをどう使うか」という疑問ですが、購入するための機能ではなく、カードに付帯するそれぞれのサービスを【専用カード】と決めて使います。

説明していきます。

1.公金支払い用

自営業・会社員とわず税金や保険料を納めるので、【公金払い専用カード】を決めます。

公金払いカードを作る条件は2つ

1.役所で〝年金クレジットカード払い″に登録でき、ポイントが付くこと

2.nanacoチャージでポイントが付くこと

年金クレジット払い用

年金はフリーランス(自営業)の場合、自分で納めることになります。

半年~2年分一括払いすると割引されますが、口座振替とクレジットでは口座振替の方が割引されます。

しかし、ポイントを考えた場合、割引額は口座振替よりカードの方が高くなります。

割引額について表を使って解説します。

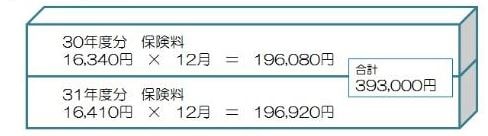

【平成30年度、年金を納める金額・( )が割引額】

これは国民年金機構・公式サイトに出ている平成30年度の料金表です。

「2年前納」で見方を説明すると、平成30年+31年=393,000▷それぞれの割引額を引いたのが( )上の金額となります。

納める金額は共通で割引額が違います。

口座振替とクレジットカードの差は¥1230。クレジットカードでポイントが1%付くと3780ポイントもらえるので¥2550円得したことになります。

クレジットカードで払うことは「クレヒスを作り、限度額アップ査定対象」になるので3重で意味があります。

年金払いは以下のカードが登録できます。しかし、ポイントが付くと公言している公式サイトはほとんどなく、付かないカードもあるので作る際は必ず調べてからにして下さい。

【登録可能カード】

※公式サイトでポイントが付くことを公言しているのは2018年6月現在「イオンカード」「Yahoo! JAPANカード」の2つのみです。

nanacoチャージ用

nanacoカードはすべての公金払いに使うことができます。

企業に勤めている人は個人で納める「自動車税や固定資産税」に使え、フリーランスになったときも毎月の納税に使えます。

nanacoチャージ・利用上のルール

- nanacoカード1枚につき登録できるクレジットカードは1枚

- チャージした分は「セブンATM」もしくは「セブンイレブンのレジ」で受け取りが必要

- 1枚のnanacoカードで可能なチャージ限度額は月20万円まで

- チャージは月15回、1日3回まで

- 1回のチャージは30000円まで

- チャージ上限は50000円まで(ただし50000円のチャージ分をセブンATMで受け取り、もう1度チャージすれば1度の支払いで10万円まで支払い可)

- チャージにつかったクレジット利用額の引落しは1回払いのみ・分割不可

知っておくべきルールはこれだけで、多くの人は〝必要なとき支払う金額分チャージ″〝チャージするときは限度額までまとめてチャージ″のどちらかで対応できます。

高額になる場合は上記6の方法で10万円まで払うことができます。

固定資産税は年4回に別れているので、複数の物件をもっていたり、一等地の豪邸に住んでいなければ払うことができます。

必要になるのは1回払いになる自動車税のときですが、環境に配慮した車であれば普通自動車でも減税されますので、〝車にこだわりたい″という人でなければ上記の方法ではらうことができます。

nanacoチャージでポイントが付くカードは少なく、いま付いているカードも改悪が続いているので、作るなら他のサービス面でもあなたにメリットがあるか考えた上で作ることになります。

2018年6月現在で他のサービスも踏まえて選ぶべきカードは2つだけです。

1.リクルートカード

〝nanacoといえばリクルート″といわれるほどでしたが改悪となり、還元率1.2%は変わりませんが「1枚のクレジットカードにつきチャージは月3万円まで」という条件ができました。

VIZA・Masterで1枚、JCBで1枚という2枚持ちをすれば「月6万円まで」払うことが可能です。

つまり、1カ月に3万円以内・多くても6万円までの間で支払いが済むのであればリクルートが候補になります。

▷リクルートサービスについて知りたい方は【こちらの記事】を参考にしてください。

2.Yahoo! JAPANカード

Yahoo! JAPANカードは還元率0.5%ですが「月〇〇円まで」という条件がありません。

個人で納める場合、多くの人は月3万円以上支払うことになります。

月3~6万円以上、ヤフーサービスを普段から使っているという人はYahoo! JAPANカード1択になります。

▷ヤフーサービスについて知りたい方は【こちらの記事】を参考にして下さい。

他にもnanacoチャージでポイントがつくカードはありますが、セブンイレブン系列カードになり還元率も0.5~1%と変わらないのでサービスで比べることになりますが、〝セブンイレブンで使う分にはポイントが多くもらえる″というサービスのみになります。

よって、還元率・サービス、どちらの面で見ても選択肢は上記の2つになります。

2.ネットショッピング用

今後もインターネットが発展していくことを考えると、ネットショッピングを利用しないというのは不便です。

ジャンル問わず、それぞれのニーズに合った世界中のものが簡単に手に入るのですから【ネットショッピング専用カード】は用意します。

ネットショッピング用カードの条件は2つ

1.目的であるショッピングサイトに自分の生活必需品(食品・水・洗剤etc)があること

2.ショッピングサイト以外にも幅広いサービスを展開している企業で、サービス全体を通してメリットになること

オンリーワン賢者では「誰にでもおすすめできる年会費無料カード」を紹介しているのですが、そのうち3つのクレジットカードがこれに当てはまります。

1.楽天カード

説明不要の国民的カードです。

インターネット環境があって楽天市場を使わない人はいないでしょう。

楽天は楽天市場の便利さからそのサービスのみを使う人がほとんどですが、サービス全体を詳しく知ると連携ができます。

- 楽天市場

- 格安SIM携帯

- ふるさと納税

- 楽天トラベル

- ポイントカード・電子マネー

- ポイント投資

こういったサービスでの連携が可能です。

▷詳しく知りたい人は【楽天カードのメリット】で解説していますので参考にしてください。

2.Yahoo! JAPANカード

ヤフーにはショッピングサイト「Yahoo!ショッピング」の他に、いらない物を売ることができる「ヤフオク!」があり、購入から販売までできます。

サービス面でも幅広い連携が可能です。

- Yahoo!ショッピング

- ヤフオク

- ヤフートラベル

- ヤフー公金支払い

- ふるさと納税

- softbank・Yモバイル(スマートフォン)

- Tポイント提携店の支払い

▷詳しく知りたい人は【Yahoo! JAPANカードのメリット】で解説していますので参考にしてください。

3.リクルートカード

リクルートカードにも楽天やヤフーと同じくショッピングサイトがあります。

【ポンパレモール】といい、サイトの使い方から雰囲気まで楽天と同じです。

ショッピングサイトでは毎月出店料がかかりますが、ポンパレモールは出店料が安いです。

始めた時期が遅いため商品数は楽天・ヤフーに比べると少ないですが、全体での連携スタイルが他とは違うのでこれから伸びるサイトです。

リクルートサービスはインターネット上だけで連携するのではなく、インターネットを使って街の店舗予約をすることにより連携します。

例えば、ポンパレモールでお米を買って、もらったポイントで友人との飲み会を安くする。

もらったポイントで美容院の料金を安くするといった使い方ができます。

- 飲食チェーン店

- 美容院

- エステ・ネイルなど美容関係

- じゃらん(旅行)

- ブランドバーゲンサイト

こういったサービスと連携することができます。

▷詳しく知りたい人は【リクルートカードのメリット】で解説していますので参考にして下さい。

※ネットショッピング用カードの注意点

便利なネットショッピングですが、注意点が3つあります。

1.買った商品の費用をきちんと振り分けて家計簿につける

1ページ目で説明しましたが、多くの人は「いまあるお金での現金払い」が基本です。

しかし、後日引落しになるクレジットカードの場合、お金を使った段階で〝使ったという自覚を持つための行動″を起こさなければ脳が実感を持ちません。

つまり、まだお金があると勘違いをしてさらに何かを買うことに積極的になります。

ネットショッピングで何かを買ったときは、家計簿の各ジャンルに使ったことを記入し、ネットショッピング購入分のお金は分けておきます。

例えばネットでお米を5000円で買ったら「食費」に振り分けた金額から5000円使ったものとしてわけておきます。

洋服を買ったら「娯楽」または「洋服代」から買った金額分をわけておきます。

「使ったんだ」と脳に実感させる行動をセットで実行することを忘れないでください。

2.必ず一回払いで買う

ショッピングの利息は基本的に15%です。分割やリボにするともらったポイント分は1ヶ月の利息で簡単になかったことになります。

いまあるお金で一括払いできないときは貯めてから買うようにします。

3.いまの自分にとってメリットになるサービスを提供しているカードを作る

あなたがまったく外食をしない場合、リクルートカードのメリットは活かせませんし、Yahoo!サービスをメインで使っているのに楽天カードをつくっても意味がありません。

クレジットカードはいくつも作っておくと良いように感じるかもしれませんが、基本的に〝いまの自分にとってメリットになるカードのみ″をつくります。

生活スタイルは収入・環境によって変わります。

いまは会社員で楽天をメインに使っていても、将来ヤフーで商品を販売して生計をたてるかもしれません。

そうなれば〝いまは楽天カードが必要″ですし、ヤフーで販売するようになったときは〝Yahoo! JAPANカードが必要″です。

いまの自分に合ったサービスを提供しているクレジットカードをつくって下さい。

3.シチュエーション用

これは公金支払い・ネットショッピングといった日常的に使う機能ではなく、「持っているだけで受けられるサービス」が付いているクレジットカードのことです。

エポスカードには「海外での医療保険が充実」「全国1万店舗以上で割引がうけられる」といったサービスがついています。

P-one WIZには「レンタカー5%OFF」といったサービスがついています。

旅行だけでなく、出張でも海外によく行く人にとってはもしもの時を考えてエポスカードは必須ですし、国内旅行が趣味ならレンタカーを使うことを想定してP-one WIZをつくっておいて損はないでしょう。

メインとして日常的に使う機会はありませんが、【シチュエーション専用カード】もあなたにとって必要であればつくる価値があります。

ポイント

①一般的収入の場合、クレジットカードは『専用カードとして付帯するサービスのみ使用する』。

②専用カードは3種類にわけられる。『公金を払うとき』『必要な物をネットで購入するとき』『役に立つシチュエーションのとき』。

専用カードに共通すること

「公金支払い用」「ネットショッピング用」「シチュエーション用」を解説しましたが、どのクレジットカードにも共通することがあります。

それは【目的以外には使わないこと】です。

クレジットカードは使おうとすればどんどん買うことができます。

ですが、クレジットカードを使うということは〝来月の給料を前借りして使うのと同じこと″、つまり「借金」です。

- カードを使うのは専用カードとしての目的のときだけ

- 使ったときは〝使ったという実感″を脳に持たせるため振り分けたお金からわけておく

これを忘れないでください。

ポイント

さいごに

お疲れ様でした~!

2ページにわたって「現金とクレジットカードの使い方」を解説しました。

いままでも多くの節約術で現金とカード、どっちで買うべきかは取り上げられてきました。

でもちょっと考えてみて下さい。

本当に考えるべきなのは「どっちで買うか」ではなく「どうすればお金の使い方をコントロールできる自分になれるか」なのです。

世界共通、誰にとっても〝お金の使い方″は永遠のテーマ。

あなたが選んだ全ての選択にはあなたの責任が伴います。〝お金に限ったことではなく″です。

必要な知識から順番に身につけ、無駄のない生活をし、お金だけでなく心にも余裕のある生活は〝自分の力″で手に入れましょう!

お読みいただきありがとうございました!

オンリーワン賢者・やはりオコメ

👇1ページ目を読み返す👇

👇還元率最強‼普段の買い物に特化した年会費無料カード👇

👇海外旅行保険・実店舗での利用に特化した年会費無料カード👇

👇楽天サービス全体でプラスのループを作る方法👇

👇Yahoo!サービス全体でプラスのループを作る方法👇

👇リクルートサービス全体でプラスのループを作る方法👇